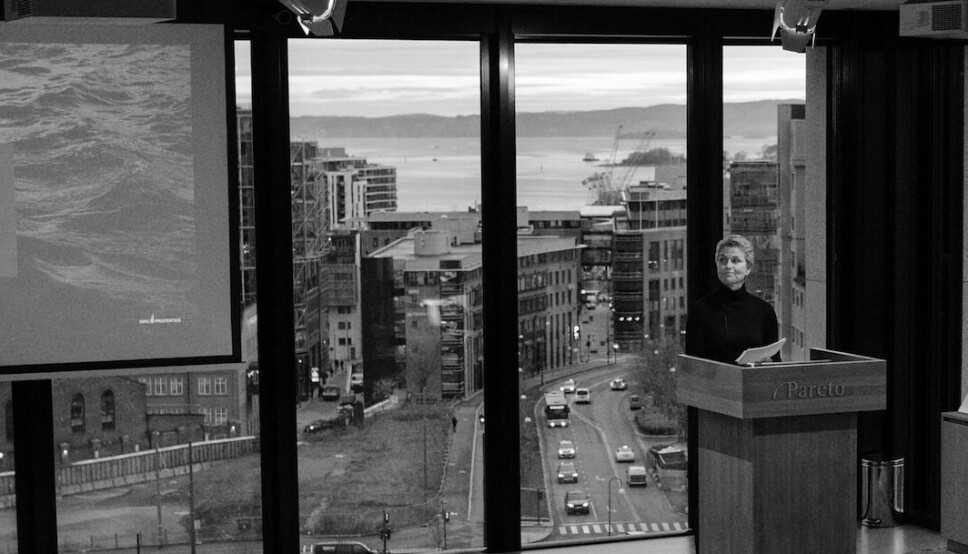

8 MILLIARDER: KMC Properties-sjef Liv Malvik har mål om å eie eiendom for 8 milliarder innen 2025.

Foto: Martin Rustad Johansen.

KMC Properties kjøper industriportefølje for 2 milliarder

KMC Properties har inngått avtale med Bewi om kjøp av industri- og logistikkeiendommer for inntil 2 milliarder kroner.

Kjøpet innebærer at KMC Properties sikrer seg 24 eiendommer og en utviklingstomt til en brutto yield på 6,31 prosent. Eiendommene har en samlet bygningsmasse på 244.415 kvadratmeter og nesten 1000 mål tomt.

– Dette er en transaksjon som transformerer KMC Properties. Vi kjøper en stor og attraktiv portefølje med eiendommer som har solide leietakere, sunn gjennomsnittlig gjenværende leietid og et betydelig utviklingspotensial. Vi vil inngå langsiktige leieavtaler med leietakere vi kjenner godt og får en type anlegg som vi kjenner godt. Vi får anledning til å dra nytte av vår organisasjons kompetanse og evner til å levere solide marginer fremover. Med dette kjøpet tar vi et betydelig steg mot å bringe KMC Properties nærmere det strategiske målet om å eie eiendom for 8 milliarder kroner innen 2025, sier CEO Liv Malvik i KMC Properties.

I forbindelse med avtalen vil det bli tegnet triple net leieavtaler på 16,5 år, hvor alle kostnader tas av leietaker.

19 av eiendommene eies av Jackson Holding AS, som BEWI er i prosess med å kjøpe, avhengig av godkjenning fra konkurransemyndighetene.

Kjøpet innenbærer at KMC Properties i første omgang tar over 12 eiendommer og en tomt i Norge og Sverige for 970 millioner kroner. Deretter har KMC Properties en eksklusiv rett til å kjøpe den resterende delen av porteføljen, som inneholder eiendommer i Tyskland, Belgia, Polen, Finland og Danmark. Retten løper i 12 måneder fra i dag og KMC Properties har planer om å utnytte seg av den. Den samlede eiendomsverdien er 2 milliarder.

KMC Properties vil hente inn 350 millioner kroner i en emisjon for å finansiere kjøpene. I tillegg vil selskapet trekke på eksisterende lånefasiliteter og ta opp nye lån. Carnegie, DNB Markets og Pareto Securities er hyret inn som finansielle rådgivere i emisjonen. Pareto Securities og Thommessen har også vært henholdsvis finansiell og juridisk rådgiver i transaksjonen.

Norion Næringsmegling har vært megler for selger.